DeFiとは?始め方、稼ぎ方、仮想通貨の銘柄ランキングを解説

3 mins

3 mins 暗号資産(仮想通貨)が成熟するにつれ、DeFiの認知度も広がっています。

しかし、読者の方の中には「DeFiってそもそも何?安全なの?」「DeFiで稼げるって聞いたけど、本当?」と疑問に思う方も多いでしょう。

そこで本記事では、以下の点について解説します。

- DeFi(ディーファイ/分散型金融)とは何か

- DeFiの始め方・やり方・稼ぎ方【初心者向け解説】

- DeFi関連の仮想通貨銘柄おすすめランキング

DeFiの利回りランキングなども解説するため、これからDeFiを始めたい初心者の方は、ぜひ最後までご覧ください。

2026年に注目のDeFi関連プロジェクト

- ビットコイン初のレイヤー2ソリューション

- ビットコインの速度と手数料の制限を解決

- BTCネイティブのDeFiエコシステムを可能に

- DOGE上昇トレンドを超える次世代ミームコイン

- コミュニティ主導で熱狂を生み出し急騰を狙う

- 総供給量25%を取引所上場・大型コラボに活用

DeFi関連の仮想通貨おすすめランキング一覧【2026年版】

DeFiでおすすめの稼ぎ方【2026年最新の仮想通貨紹介】

DeFiは、高利回りを狙える投資先として2026年も注目を集めていますが、独自の設定や操作などを難しいと感じる人も少なくありません。

そこで、初心者の方でも複雑な運用なしで投資できる、DeFi関連の注目プロジェクトを紹介します。

DeFi関連銘柄の中には、ミームの文脈でイーロン銘柄として話題に上がるものもありますが、本記事ではDeFiとの関わり方を軸に整理します。

Bitcoin Hyper(HYPER)

Bitcoin Hyper(HYPER)は、DeFiアプリを動かせるBTCのレイヤー2インフラとして、DeFiと直接つながる仮想通貨です。

ビットコインは資産価値が認められつつあるものの、機能性(速度や利便性)の面で課題を抱える仮想通貨でした。

Bitcoin Hyperは、ビットコインが抱える問題を解決し、DeFiやアプリ上で活用できるようにする期待のプロジェクトです。

主な特徴は以下の通り。

- SVM統合により、レイヤー2上でスマートコントラクトを高速に動かせる点

- Canonical BridgeでBTCをレイヤー2へ移し、DeFiで使いやすくする点

- HYPERトークンが手数料の支払いに使われ、ステーキング報酬も用意されている点

Bitcoin Hyperの将来性は、DEXやレンディングなどのサービスの土台として、幅広く活用されることが期待されています。

ビットコインをガチホするだけでなく、運用に回す選択肢まで広げたい人にとって、魅力的な選択肢と言えるでしょう。

気になる方は、今すぐBitcoin Hyperの購入方法をチェックしてみてください。

| 区分 | 内容 |

| プロジェクト名 | Bitcoin Hyper |

| ティッカーシンボル | HYPER |

| プラットフォーム | イーサリアム |

| 総供給量 | 210億枚 |

Maxi Doge(MAXI)

Maxi Doge(MAXI)は、ドージコインの流れを次ぐ最新銘柄です。ミームコインとして注目を集めつつ、DEXの流動性を通じて間接的にDeFi市場と接続する仮想通貨です。

Maxi Dogeの主な特徴は以下の通り。

- 筋トレ×仮想通貨というユニークなテーマで、ミーム性を打ち出している点

- 最大1000倍のレバレッジ取引をうたうエコシステムづくりを目指す点

- 初期セールで流通を管理し、価格の安定にも配慮する方針を示している点

先行セールではすでに430万ドル以上の資金を調達しており、Maxi Dogeの今後に注目が集まっています。

ドージコインのような爆上がり銘柄になる可能性もあるため、興味がある方はMaxi Dogeの購入方法をチェックしてみてください。

| 区分 | 内容 |

| プロジェクト名 | Maxi Doge |

| ティッカーシンボル | MAXI |

| プラットフォーム | イーサリアム |

| 総供給量 | 1502億4000万枚 |

BMIC(BMIC)

BMICは、DeFiが拡大する中で避けて通れない「セキュリティの課題」に正面から向き合うプロジェクトです。

高利回りや派手なプロダクトではなく、DeFiエコシステムを支える基盤部分を強化することを目的としています。

BMICの主な特徴は、以下の通り。

- スマートコントラクトやウォレット利用が前提となるDeFi環境での安全性を重視している点

- 将来の量子計算リスクを見据え、長期運用に耐える設計を目指している点

- AIを活用した監視や異常検知により、人の判断に依存しすぎない仕組みを確立している点

DeFiが成熟するほど、利回り以上に「どれだけ安全か」が重要になります。

3年以上の長期スパンで考えた際、BMICがもたらす安全性は、今後の投資環境において重要性を増していくでしょう。

BMICは、DeFiの裏側を支えるインフラ視点のプロジェクトとして、今後の成長と評価に注目しておきたい存在です。

| 区分 | 内容 |

| プロジェクト名 | BMIC |

| ティッカーシンボル | BMIC |

| プラットフォーム | イーサリアム |

| 総供給量 | 15億枚 |

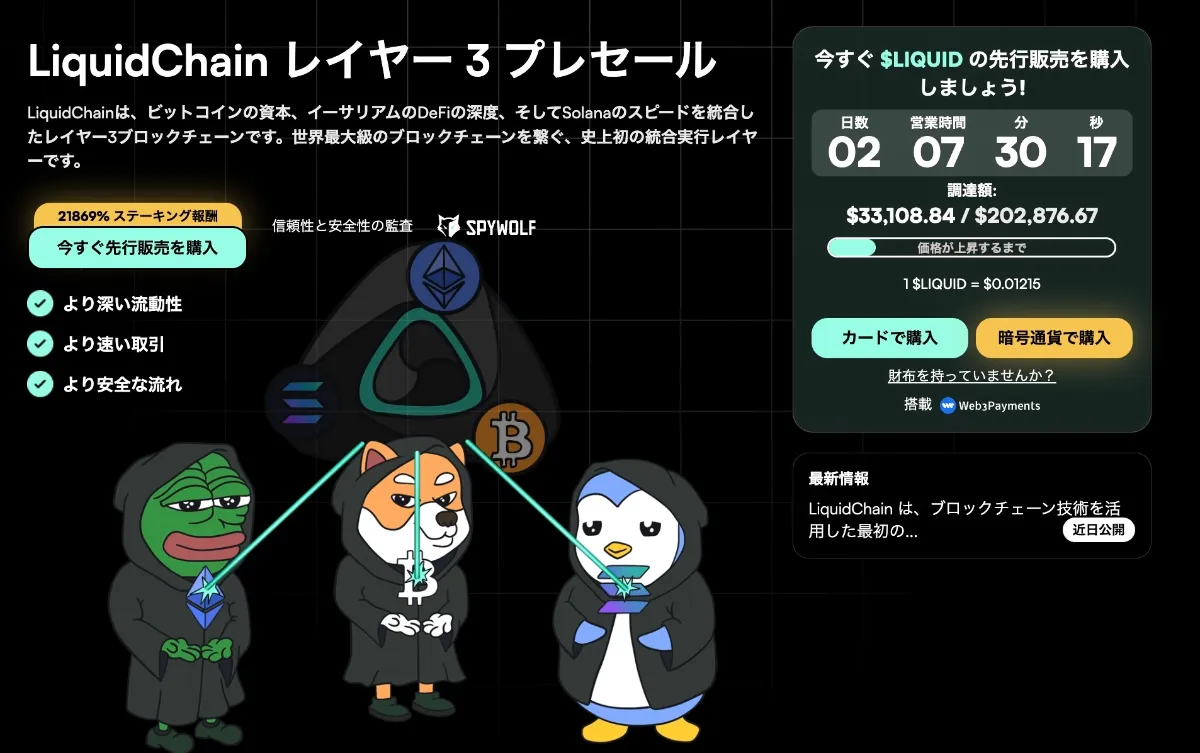

LiquidChain(LIQUID)

LiquidChain(LIQUID)は、DeFi市場で長年課題とされてきた「流動性の分断」に正面から向き合うレイヤー3プロジェクトです。

チェーンごとに資産やユーザーが分かれてきたDeFi環境において、より使いやすい基盤を目指しています。

LiquidChainの主な特徴は、以下の通り。

- 複数チェーン上の資産を1つのレイヤーで扱うことで、DeFi取引や運用をよりシンプルにすることを狙っている点

- 取引頻度の高いDeFi用途を想定し、スピードと拡張性の両立を重視したレイヤー3構造が採用されている点

- 単なる送金や交換だけでなく、レンディングやデリバティブなど高度なDeFi機能を支える基盤として位置づけられている点

DeFiが成長するほど、流動性を効率よく扱えるインフラの重要性は高まります

LiquidChainはその土台を担う存在として注目されるプロジェクトであり、DeFi分野に関心がある人ほど、今のうちに動向をチェックしておきたい銘柄といえるでしょう。

| 区分 | 内容 |

| プロジェクト名 | LiquidChain |

| ティッカーシンボル | LIQUID |

| プラットフォーム | イーサリアム |

| 総供給量 | 118億100枚 |

DeFi(ディーファイ/分散型金融)とは?

DeFi(ディーファイ/分散型金融)は、ブロックチェーン上で金融サービスを動かす仕組みです。

仮想通貨の世界では、ワールドコインのように別テーマで注目される銘柄もあります。本記事では、金融サービスに近い領域であるDeFiに絞って整理していきます。

取引所や銀行のような仲介を通さずに、ウォレットをつなぐだけで取引や運用を始められる点が特徴になります。

ただし、DeFiと一口に言っても中身は幅広く、できることもサービスごとに異なります。まずは全体像をつかむために、代表的なカテゴリから整理していきましょう。

DeFiの代表的な種類

DeFiはひとつの仕組みではなく、目的ごとにいくつかのサービスに分けられます。ここでは、DeFiの動向を集計しているDeFi Llamaを参照し、代表的な7つのカテゴリを紹介します。

DeFiが注目を集める理由

DeFiが注目される理由は、主に以下の4つです。

- 手数料を抑えやすい:取引や運用の一部を自動化できるため、コスト面で有利になりやすい傾向があります。

- 発展途上国などでの金融アクセスに期待:銀行口座が作りにくい地域でも、ウォレットがあれば利用できる可能性があります。

- 24時間365日動く:時間や曜日に縛られず、取引や運用を始められます。

- 個人でも稼ぐ側になれる:レンディングの貸し手やDEXの流動性提供などを通じて、利息や手数料収入を狙える仕組みがあります。

DeFiが注目される背景には、「金融サービスを仕組みで動かす」発想があります。

市場では仮想通貨の次のバブルとしてDeFiが語られる場面もありますが、一定のリスクもあるため注意が必要です。

今後伸びる仮想通貨を探すなら、話題性だけでなく「どんなDeFiで使われるのか」「利用者が増えやすい設計か」などといった実用面も見ておきましょう。

DeFi(ディーファイ/分散型金融)の特徴・仕組みは?

ビットコインの半減期のように市場全体の注目が集まりやすい局面では、DeFiにも関心が向きやすくなります。

DeFiの特徴や仕組みを理解しておくと、相場のテーマが動いたときも判断がしやすくなるでしょう。

DeFiの主な特徴は、以下の3つです。

- 中央管理者がいない(分散型)

- 誰でも利用できる(パーミッションレス)

- 透明性が高い

中央管理者がいない(分散型)

DeFiの最大の特徴は、中央管理者が存在しない点です。

銀行や証券会社のような運営主体が意思決定を行うのではなく、スマートコントラクトと呼ばれる自動実行プログラムが取引やルールの管理を担います。

これにより、人為的な判断による取引停止や恣意的な条件変更が起こりにくく、あらかじめ定められたルールに基づいて金融取引が継続的に行われます。

また、単一の組織に依存しないため、システム全体の耐障害性が高いという点も、大きな特徴と言えるでしょう。

誰でも利用できる(パーミッションレス)

DeFiは、誰でも利用可能です。

銀行口座の開設や本人確認、信用審査といった手続きを必要とせず、仮想通貨ウォレットを用意するだけでサービスに参加できます。

国や地域、経済状況に左右されにくく、同じルールのもとで金融サービスを利用できるため、これまで金融インフラにアクセスできなかった人々にとって新たな選択肢となるでしょう。

金融サービスの裾野を広げるという意味でも、大きな意義があります。

透明性が高い

透明性が高い点も、大きな特徴です。

DeFiでは、取引履歴や資金の動き、スマートコントラクトの内容がブロックチェーン上に記録され、誰でも確認可能。

資金がどこからどこへ移動しているのか、どのような条件で取引が実行されるのかが可視化されているため、不正や不透明な運用が発覚しやすい構造になっています。

結果として、利用者自身が仕組みを検証しながら参加できる金融環境が形成されています。

DeFiのメリット・デメリット

DeFiは革新的なシステムですが、メリット・デメリットを抱えています。それぞれを詳しく理解しておくことで、より安全かつ効率的に、DeFiを利用できます。

DeFiのメリット

DeFiのメリットは、金融サービスを「仲介」ではなく「プログラム」で動かせる点にあります。その結果、コストや使い勝手に違いが出ます。

まず押さえたいポイントは、次のとおり。

- 手数料を抑えやすい

- 利回りを狙える選択肢が増える

- 時間と場所に縛られにくい

手数料面では、銀行の振込や引き出しのような手数料が積み重なるストレスを減らせます。DeFiは自動処理が中心なので、人件費の負担が小さく低コストで利用できるケースがあります。

また、仮想通貨の投資信託のように「買って保有する」選択肢だけでなく、レンディングや流動性提供などで運用の幅を広げられる点も特徴です。

利回りの面では個人でも貸し手側に回れます。銀行が間に入ると金利差が広がりやすい一方、DeFiは需要と供給で条件が動くため、条件が合えば運用の選択肢が広がります。

使い勝手では、ウォレットがあればアクセスでき、24時間365日動きます。国や地域の都合で使えないサービスがある中で、DeFiは場所の制約を受けにくい点もメリットです。

DeFiのデメリット

DeFiは便利な一方、使う前に知っておきたい弱点もあります。

- 仮想通貨がないと始められない(手数料の支払いも必要)

- 消費者保護やサポートが弱く、基本は自己管理

- 詐欺・ハッキングなどのリスクがある

- 規制の動きで利用環境が変わる場合がある

- 価格変動で損益がぶれやすい

まず、DeFiの利用には仮想通貨が欠かせません。取引を記録するネットワーク手数料の支払いも必要です。たとえばイーサリアム系のDeFiを使うなら、手数料はイーサリアムで支払います。日本円は使えません。

次に、消費者保護の仕組みが弱い点も大きな違いです。銀行や証券会社のような窓口がなく、トラブル時も自分で対応する前提になります。操作ミスで送金すると基本的に取り消しはできません。

詐欺やハッキングにも注意が必要です。仮想通貨のエアドロをうたって偽サイトへ誘導し、ウォレットを抜き取る例もあります。利回りを強調しすぎるサービスにも警戒してください。

加えて、法規制の動きは読みづらい部分があります。各国の方針次第で利用しやすさが変わる場面も出てきます。

最後に価格変動リスクです。DeFiは仮想通貨ベースで運用するため、金利とは別に価格の上下で損益が動きます。利回りが出ていても、価格下落でトータルがマイナスになることもあります。

DeFiに関連する仮想通貨銘柄【利回りランキングも紹介】

分散型金融でよく名前が挙がるのは、「基盤になるチェーン」と「サービスを動かすプロトコル系トークン」です。

おすすめの仮想通貨を探すときは、まず土台となるチェーンと主要プロトコルから押さえると分かりやすいです。

代表例は下記の通り。

- イーサリアム(ETH):分散型アプリの土台として使われることが多く、主要サービスが集まりやすいチェーンです。

- ソラナ(SOL):処理が速いチェーンの代表格で、分散型アプリの展開先としても選ばれています。

- Aave(AAVE):レンディング分野で知られるプロトコル関連トークンです。

- Uniswap(UNI):DEXの代表例として知られ、交換の場として使われます。

- Lido DAO(LDO):ステーキング分野で名前が挙がるプロトコルの関連トークンです。

DeFi投資の始め方・やり方【初心者向けに解説】

DeFiは利回りを狙える一方、最初はウォレット設定などの準備が必要です。まずは基本の手順から始めましょう。

投資として取り組むなら、スタート時は小さく試して、流れをつかむのが安心です。

- ウォレットを用意する

- 取引所で仮想通貨を用意してウォレットへ送る

- DeFiアプリに接続して、小さく試す

①ウォレットを用意する

まずはウォレットを準備します。DeFiはウォレット接続が入口です。初心者は、アプリ内で操作が完結しやすいBest Walletの利用がおすすめです。

MetaMaskを使う場合は公式サイト経由でインストールしてください。

②取引所で仮想通貨を用意してウォレットへ送る

DeFiではネットワーク手数料(ガス代)が必要です。たとえばイーサリアム系のサービスを触るなら、イーサリアムを少額でも用意しておくと進めやすくなります。

取引所で購入 → 自分のウォレット宛に送金、が基本の流れです。最初は少額で試すと安心です。

③DeFiアプリに接続して、小さく試す

次に、DEXやレンディングなどのサービスを開き、ウォレットを接続します。

最初は「交換(スワップ)」のようなシンプルな操作から入ると理解しやすくなります。慣れてきたら、レンディングやステーキングへ広げる流れが自然です。

操作時の注意点は、次の3つだけ覚えておきましょう。

- ネットワークが合っているか(例:イーサリアム、ソラナなど)

- 署名(承認)で何を許可しているか

- ガス代が足りるか

Best Walletには、仮想通貨のプレセール候補を探しやすい「期待のトークン(Upcoming Tokens)機能」があります。

難しい運用に不安がある場合は、こうした機能で新しい銘柄をチェックしてみましょう。

DeFiで仮想通貨を稼ぐ時の注意点

DeFiは利回りを狙える一方、銀行のようなサポートは基本ありません。最初に事故が起きやすいポイントだけ押さえておくと、損を減らしやすくなります。

具体的には下記の通り。

- 詐欺・偽サイト・ハッキングを最優先で避ける

- DeFi特有の損失パターンを知っておく

- 少額スタートで手順を覚え、運用ルールを決める

詐欺・偽サイト・ハッキングを最優先で避ける

DeFiで一番怖いのは資産を抜かれるタイプの被害です。入口の接続先を間違えると、取り返しがつかないケースもあります。

公式URLからアクセスし、SNSのDMや検索広告のリンクは避けると安全です。利回りが高すぎる話も警戒してください。いわゆる草コインのように情報が少ない銘柄は、見極めが難しいため慎重に扱うのが無難です。

また、ウォレットで承認を求められたときは、何を許可するのかを確認し、必要以上の権限を与えない意識が大切です。

DeFi特有の損失パターンを知っておく

利回りが出ていてもトータルで損をする原因はいくつかあります。まず、仮想通貨そのものの価格変動です。利息が増えても価格が下がれば評価額は減ります。

次に、流動性提供ではインパーマネントロス(変動損失)が起きます。これは「預けた2つの通貨の価格差が広がるほど、持っているだけの場合より資産が減りやすい」という仕組みです。

借り入れを使う運用では清算リスクもあります。担保価値が下がると自動で売られるため、初心者は借り入れを使った運用を後回しにすると安心です。

少額スタートで手順を覚え、運用ルールを決める

DeFiは、慣れるまで操作ミスが起きやすい分野です。最初から大きな額を入れず、少額で一連の流れを試してから増やすと事故を減らせます。

あわせて、ガス代も含めた必要額を見積もっておくと止まりにくくなります。運用先や通貨を分けておくことも被害を小さくする基本です。

利益が出たときは一部を確定してリスクを下げる考え方も有効です。欲張りすぎず、続けられる形を作るほうが結果につながります。

まとめ

本記事では、DeFiの代表的な種類や仕組み、メリット・デメリット、始め方までを初心者向けに解説してきました。

DeFiはDEXやレンディングなどを通じて利回りを狙える一方、ウォレット管理や承認操作など自己管理の比重が大きい分野です。

そして、DeFi市場の成長を取りにいく方法は運用だけではありません。

DeFiと直接つながるBitcoin Hyperや、DEX取引を通じてDeFi圏と関わるMaxi Dogeなど、プレセール銘柄をチェックする選択肢もあります。

難しい運用に不安がある場合は、Best Walletの期待のトークン機能で候補を探し、まずは情報収集から始めてみるのもよいでしょう。

DeFiや仮想通貨に関するよくある質問

DeFiとは何ですか?

DeFiと仮想通貨の関係性は?

DeFiの何がすごいのか?

DeFiでおすすめの稼ぎ方は?

DeFiとビットコインはどう違うのですか?

DeFiは安全ですか?

参考資料

Coinspeakerの実績

月間ユーザー

記事・ガイド

調査・研究時間

執筆者

監修者:

監修者:

崎野 真一

Coinspeakerアナリスト, 21 posts仮想通貨・ブロックチェーン専門Webライター。2017年より仮想通貨業界に参入。主要通貨の動向分析からDeFi、NFT、Web3などを専門に執筆。英文ホワイトペーパーの解読や海外プロジェクトの技術翻訳など、幅広く活動しています。