Se forger un Crypto.com avis solide oblige à dépasser la façade publicitaire de la marque. Derrière un marketing souvent agressif ...

L‘ETF Bitcoin s’impose désormais comme l’un des moyens les plus simples et réglementés pour s’exposer au BTC.

Depuis l’approbation historique des premiers ETF Bitcoin au comptant par la SEC en janvier 2024, ces produits ont ouvert la voie à une exposition directe au Bitcoin via les marchés traditionnels.

Accessibles via un compte-titres ou parfois un PEA selon les gammes, ils permettent d’investir sans gérer de wallet crypto ni de clé privée. Nous allons vous aidez à comprendre leur fonctionnement, leurs avantages, leurs limites et comment choisir l’ETF le plus adapté à votre stratégie.

Qu’est-ce qu’un ETF Bitcoin ?

Un ETF Bitcoin est un fonds coté en Bourse qui permet d’investir dans le Bitcoin de la même façon qu’on achète une action ou un ETF classique.

L’ETF réplique le prix du BTC et se négocie sur les marchés financiers traditionnels, sans avoir à gérer un wallet ou des clés privées.

Un ETF, ou Exchange Traded Fund, fonctionne comme un panier d’actifs détenu par un gestionnaire. Dans le cas du Bitcoin, l’objectif est simple:

Bloc citation : « suivre le cours du BTC le plus fidèlement possible. »

Tous les produits liés au Bitcoin ne se valent pas. Il existe trois grandes familles, souvent confondues :

- ETF Bitcoin spot : le fonds détient directement du Bitcoin en réserve.

- ETF Bitcoin à terme (futures) : Ici, le fonds ne détient pas de BTC mais des contrats à terme listés sur le CME.

- ETN (Exchange Traded Notes) : Ce sont des titres de créance adossés au Bitcoin. Ils permettent une exposition similaire mais comportent un risque supplémentaire lié à l’émetteur, puisqu’il s’agit d’une dette.

Mais alors pourquoi les ETF Bitcoin séduisent autant ? Ces produits attirent un public de plus en plus large pour plusieurs raisons :

- Aucune gestion crypto : Pas besoin de wallet, de seed phrase ou de plateforme d’échange.

- Cadre réglementé : L’ETF est supervisé par les autorités des marchés, ce qui rassure les investisseurs traditionnels.

- Accessibilité : Un simple compte-titres ou un PEA selon les produits suffit pour acheter ou revendre l’ETF.

- Intégration dans un portefeuille diversifié : L’ETF Bitcoin se traite comme n’importe quel actif financier, ce qui facilite la gestion d’allocation.

C’est tout simplement une porte d’entrée plus simple vers la référence du marché crypto. Pour de nombreux investisseurs, l’ETF Bitcoin représente une manière structurée et plus familière d’aborder le marché crypto.

Il offre une exposition directe au prix du BTC tout en s’intégrant dans les outils habituels de gestion patrimoniale.

Pourquoi investir dans un ETF Bitcoin ?

Investir dans un ETF Bitcoin attire autant les investisseurs particuliers que les profils plus institutionnels. Le produit combine l’exposition au BTC avec un cadre financier classique, ce qui le rend plus accessible que l’achat direct de cryptomonnaies.

Les principaux avantages

L’ETF Bitcoin présente plusieurs atouts pour un portefeuille diversifié :

| Aspect | ETF Bitcoin | Achat direct de Bitcoin |

| Avantages | Accès via un courtier classique, Pas de wallet à gérer, produit régulé, liquidité élevée | Possession réelle du BTC, utilisable dans l’écosystème crypto ,transferts entre wallets |

| Risques | Volatilité du BTC, frais de gestion, tracking error (sur les futures) | Sécurisation personnelle, risque de perte de clés, fiabilité des exchanges |

| Simplicité | Achat/vente comme une action, Processus adapté aux débutants | Nécessite un exchange, Paramétrage du wallet, Étapes plus techniques |

| Sécurité | Gestion assurée par le dépositaire du fonds | Responsabilité totale de l’utilisateur |

| Fiscalité | Fiscalité des valeurs mobilières | Fiscalité des actifs numériques |

| Profil adapté | Investisseurs traditionnels, Débutants, Portefeuilles diversifiés | Utilisateurs crypto, long-term hodlers, besoin d’usage on-chain |

Diversification immédiate

Il permet d’ajouter une exposition au Bitcoin dans une allocation traditionnelle actions/obligations. Pour un investisseur débutant, c’est une façon simple d’intégrer le BTC sans modifier toute sa stratégie.

Un produit régulé et transparent

Les ETF sont supervisés par les autorités boursières. Le cadre est strict, les réserves sont auditées et les règles de gestion sont publiques, ce qui rassure face aux plateformes crypto parfois moins encadrées.

Liquidité élevée

Comme une action, l’ETF se négocie en continu pendant les heures de marché. Concrètement, acheter ou vendre un ETF Bitcoin sur XTB, Boursorama, Trade Republic ou un autre broker s’effectue en un clic.

Les risques à connaître

L’exposition au Bitcoin reste un investissement risqué, même via un ETF. Parmi les principaux éléments à garder en tête :

- Volatilité du BTC : Le Bitcoin peut perdre ou gagner plusieurs pourcents en quelques heures. L’ETF reproduit cette volatilité.

- Frais de gestion : Chaque ETF facture des frais annuels. Souvent faibles entre 0,20 % et 1 %, mais ils doivent être intégrés à la performance.

- Tracking error : Surtout vrai pour les ETF basés sur des futures. Le fonds peut s’écarter légèrement du prix réel du Bitcoin en raison du coût des contrats.

ETF Bitcoin ou achat direct de Bitcoin ?

Pour un investisseur ou trader débutant, la différence peut sembler subtile, mais elle est importante :

- La sécurité : Avec un ETF, pas besoin de gérer une seed phrase ou un cold wallet. Le risque d’erreur humaine est plus faible. Avec du Bitcoin en direct, l’investisseur doit lui-même sécuriser ses fonds.

- La simplicité d’usage : L’ETF fonctionne comme n’importe quel produit boursier. L’achat direct nécessite un échange crypto, des transferts, et parfois une vérification d’identité.

- La fiscalité : Les ETF relèvent de la fiscalité des valeurs mobilières (plus-values mobilières).

L’achat de Bitcoin (BTC) en direct dépend du régime des actifs numériques. Les règles ne sont pas les mêmes selon les situations.

L’ETF Bitcoin offre un accès plus simple, plus encadré et plus familier au BTC, mais n’élimine pas les risques liés à la volatilité de l’actif.

C’est un produit pensé pour ceux qui veulent s’exposer au Bitcoin sans entrer pleinement dans l’écosystème crypto.

Comment fonctionnent les ETF Bitcoin ?

Vous l’avez compris, les ETF Bitcoin reproduisent le prix du BTC en s’appuyant sur un mécanisme encadré par les marchés financiers.

Leur fonctionnement repose sur une structure relativement simple. Un gestionnaire achète des Bitcoins (ou des contrats à terme) pour répliquer l’évolution du marché, puis émet des parts négociables en Bourse. L’investisseur suit ainsi le prix du Bitcoin sans interaction directe avec la blockchain.

Mécanisme d’un ETF Bitcoin

Un ETF Bitcoin peut fonctionner selon deux approches :

- ETF Bitcoin spot : le fonds détient directement du Bitcoin réel, conservé par un dépositaire spécialisé. Chaque part représente une fraction de ce stock.

- ETF Bitcoin à terme : le fonds utilise des contrats futures sur le CME pour suivre le prix du BTC, sans jamais posséder de BTC physiques.

La structure repose sur trois acteurs clés :

- La société de gestion : elle pilote le fonds, achète les actifs, rééquilibre l’exposition et veille à la conformité du produit.

- Le dépositaire : il sécurise les Bitcoins achetés par le fonds. Pour les ETF spot américain, il s’agit généralement de grands acteurs comme Coinbase Custody.

- Les participants autorisés (AP) : ils créent et rachètent des parts d’ETF afin d’ajuster l’offre et maintenir un prix proche de celui du Bitcoin.

Ce mécanisme garantit que l’ETF colle au mieux à la valeur réelle du BTC, tout en restant accessible depuis un compte-titres classique.

Frais et coûts à prévoir

Comme tout produit financier, un ETF Bitcoin inclut plusieurs types de frais :

- Frais de gestion annuels : exprimés en pourcentage, habituellement entre 0,20 % et 1 %.

- Frais de transaction : appliqués par le courtier lors de l’achat ou de la vente des parts.

- Spread : écart entre le prix d’achat et de vente sur le marché, variable selon la liquidité.

Avec le broker XTB, l’investissement en ETF s’effectue sans commission sur certains marchés européens, mais un spread s’applique à chaque ordre. Sur la zone US, XTB ajoute 0,12 % de frais par transaction. Pour un ordre de 1 000 euros, cela représente 1,20 euro.

Même faibles, ces frais influencent la performance. Par exemple, un ETF Bitcoin avec 0,25 % de frais annuels peut réduire légèrement le rendement si le BTC reste stable sur plusieurs années. Plus un investisseur garde le produit longtemps, plus ces coûts s’accumulent.

Liquidité et négociation

Les ETF Bitcoin se négocient comme n’importe quelle action sur un marché boursier. L’achat ou la vente se fait en quelques secondes grâce à un simple ordre de Bourse.

Pour y accéder, il suffit d’un compte-titres auprès d’un courtier en ligne, comme :

- XTB (Europe)

- Trade Republic

- Boursorama

- Saxo

- Degiro

- eToro (pour certains ETF crypto hors Europe)

- Interactive Brokers

Lorsqu’un investisseur passe un ordre, il l’exécute sur la place de cotation de l’ETF, comme Euronext, le NYSE ou le Nasdaq selon le produit.

La liquidité dépend principalement de deux facteurs :

- le volume d’échange quotidien

- l’efficacité des Market Makers chargés d’assurer un spread serré

Grâce à cette liquidité, les ETF Bitcoin sont faciles à trader, même pour un trader débutant, sans contrainte technique liée à la blockchain.

Les principaux ETFs Bitcoin disponibles (et en Europe)

Plusieurs ETF Bitcoin sont désormais accessibles sur les marchés européens et nord-américains. En Europe, on retrouve notamment :

- Amundi Bitcoin UCITS ETF : premier ETF spot Bitcoin européen, éligible PEA selon certaines plateformes, suivi étroit du cours du BTC.

- Melanion Bitcoin Equities UCITS ETF : ETF basé sur des actions de sociétés exposées au Bitcoin et parfois sur des contrats futures, éligible aux investisseurs européens.

- iShares Bitcoin Trust ETF de BlackRock : disponible pour les investisseurs européens via certains courtiers, il suit le Bitcoin spot américain.

Aux États-Unis, les ETF Bitcoin spot de BlackRock et de VanEck ont fait la une depuis leur approbation en janvier 2024.

Restrictions et particularités selon la juridiction

Ces produits financiers offrent une diversité suffisante pour trouver un ETF adapté à son profil et à son compte-titres, tout en respectant la réglementation locale.

Voici quelques exemples :

- France / UE : seuls les ETF UCITS peuvent être proposés aux particuliers. Certains ETF non-UCITS ne sont accessibles qu’aux investisseurs institutionnels.

- USA : le marché offre davantage de produits, mais certains ETF futures peuvent présenter un tracking error par rapport au prix spot.

- Fiscalité : selon le pays, les gains sont soumis aux règles locales sur les plus-values mobilières ou sur les crypto-actifs.

Les ETF crypto sur les altcoins

Le marché des ETF crypto ne se limite pas au Bitcoin. En effet, plusieurs gestionnaires travaillent déjà sur des produits qui incluent des altcoins comme :

- Ethereum (ETH)

- Ripple (XRP)

- Solana (SOL)

- Stellar (XLM)

Avec ses nouveaux standards de cotation, la SEC américaine a autorisé des ETF multi-crypto. Par exemple, le Hashdex Nasdaq Crypto Index ETF (NCIQ) prévoit d’ajouter XRP, SOL et XLM à son panier, aux côtés du Bitcoin et de l’Ethereum.

Cela marque une avancée importante vers des ETF plus diversifiés, qui reflètent réellement l’écosystème crypto au-delà des deux géants.

Du côté européen, la situation est plus complexe. Selon l’exchange crypto Bitpanda, seuls certains ETP (Exchange-Traded Products) sur XRP sont disponibles dans des pays comme l’Allemagne. Car les ETF « crypto purs » doivent encore contourner des contraintes réglementaires fortes.

De plus, la directive UCITS en Europe complique l’approbation de fonds dominés par un seul actif volatil comme Solana, même si des solutions de panier crypto pourraient voir le jour à l’avenir.

Ce type d’ETF crypto pourrait intéresser :

- des investisseurs institutionnels cherchant une exposition diversifiée au marché du Web3

- des investisseurs qui croient au potentiel des altcoins comme XRP ou Solana

- des particuliers souhaitant une solution régulée pour investir dans plusieurs cryptos sans gérer un wallet crypto

Attention toutefois, ces ETF altcoin sont encore en cours d’approbation ou limités selon les juridictions. Leur lancement dépend des décisions réglementaires, et tous les projets n’aboutiront pas nécessairement.

L’ETF Ethereum au comptant, lui, est déjà approuvé et pleinement négocié aux États-Unis. Ce qui en fait aujourd’hui la seule véritable alternative crypto régulée au Bitcoin dans le cadre des ETF spot.

Fiscalité des ETF Bitcoin

Comprendre la fiscalité des ETF Bitcoin est essentiel, surtout quand on les compare à la détention « classique » de BTC.

En France, les parts d’ETF sont traitées comme des valeurs mobilières cela change la donne sur l’imposition.

Traitement fiscal en France

En France, les plus-values issues de la vente d’un ETF Bitcoin par un particulier sont soumises au Prélèvement Forfaitaire Unique (PFU), également appelé flat-tax, qui s’élève à 30 %, soit 12,8 % d’impôt sur le revenu et 17,2 % de prélèvements sociaux.

Un seuil d’exonération existe. Si le total des cessions d’actifs numériques sur l’année ne dépasse pas 305 €, ces gains ne sont pas imposables.

Pour déclarer ses gains, il est nécessaire de remplir le formulaire 2086 afin de détailler les opérations de plus et de moins-values, puis de reporter le résultat sur le formulaire 2042 C.

Dans le cas où l’ETF est détenu via un courtier ou une plateforme à l’étranger, ce compte doit aussi être déclaré via le formulaire 3916-bis pour éviter des sanctions.

Enfin, si l’investisseur subit des moins-values, celles-ci ne peuvent être imputées que sur des plus-values de même nature et peuvent être reportées jusqu’à dix ans.

Si ce n’est pas très clair, voici un tableau récapitulatif :

| Élément | ETF Bitcoin | BTC « direct » |

| Catégorie d’imposition | Valeurs mobilières (PFU 30 %) | Actifs numériques (même flat-tax : PFU 30 %) |

| Déclaration | Formulaire 2086 (plus- & moins-values) + 2042‑C + 3916‑bis selon cas | Même obligation de déclaration (2086 + 2042‑C + 3916‑bis) |

| Complexité | Simplicité : les ETF sont des produits financiers classiques plus structuré | Plus technique : suivi des achats, des clés, des exchanges, des cessions de crypto |

| Risques fiscaux | Risque lié au bon reporting des ventes d’ETF | Risque en cas de non-déclaration de comptes crypto + volatilité des plus-values actives |

Nos conseils pour bien déclarer ses ETF crypto

Afin d’éviter toute mauvaise surprise fiscale, il est primordial de commencer par tenir un registre précis de toutes vos opérations : prenez note des dates, des quantités et prix d’achat ou de vente de vos ETF. Cela facilitera grandement le calcul de vos plus et moins-values.

Des outils d’agrégation ou des tableurs spécialisés peuvent également vous aider à automatiser ces calculs et à garder une vision claire de votre portefeuille.

Si vous utilisez un courtier non domicilié en France, vérifiez vos obligations et déclarez vos comptes via le formulaire 3916‑bis afin d’éviter des sanctions.

Pour les investisseurs qui ont des volumes importants ou qui réalisent de nombreuses opérations, il peut être utile de consulter un fiscaliste, dans le but d’optimiser vos déclarations et d’anticiper vos impôts.

Enfin, planifiez vos sorties en fonction de votre stratégie, que vous soyez investisseur long terme ou actif dans le trading, calculer l’impact fiscal de vos ventes d’ETF vous aidera à éviter les mauvaises surprises en fin d’année.

Les risques à connaître avant d’investir dans un ETF Bitcoin

Avant de se lancer, il est important de bien appréhender les risques qui accompagnent un ETF Bitcoin.

Ce n’est pas un produit « sans danger » : le Bitcoin reste un actif très spéculatif, et le format ETF introduit des couches supplémentaires de complexité.

La volatilité du Bitcoin

Le Bitcoin est réputé pour sa forte volatilité, et les ETF qui le suivent ne font pas exception. Ils reproduisent les variations de prix du BTC, à la hausse comme à la baisse.

Par exemple, des baisses importantes peuvent survenir très rapidement, même après des sommets historiques.

En 2025, Le Bitcoin a perdu environ 26 % sur les six derniers mois, tout en affichant une hausse de plus de 350 % sur les cinq dernières années.

Il s’échange actuellement autour de 87 390 $ pour 1 BTC. Malgré sa tendance haussière ces dernières années, cette instabilité est l’un des principaux risques : un investisseur qui mise sur le long terme peut être secoué par des corrections sévères.

Risque de contrepartie

Les ETF Bitcoin font intervenir des acteurs comme le gestionnaire de fonds et le dépositaire ou des contreparties dans le cas d’ETF synthétiques.

Si une contrepartie fait défaut, il y a un risque réel : certains ETF synthétiques s’appuient sur des swaps, et en cas de problème, l’investisseur pourrait subir des pertes.

De plus, même pour des ETF physiques, le prestataire en charge de la garde des bitcoins joue un rôle crucial : la solidité de son cours est primordiale.

Tracking error

L‘erreur de suivi, aussi appelé « tracking error » est un autre risque concret : l’ETF ne réplique pas toujours parfaitement le prix du Bitcoin.

Cela peut provenir de frais, des coûts de transaction, ou encore de la structure du fonds (par exemple, s’il garde des liquidités non investies). Ces écarts peuvent devenir plus prononcés en période de turbulence.

Risque réglementaire

L’univers crypto est encore en pleine évolution réglementaire. Les ETF Bitcoin peuvent subir des impacts liés aux changements législatifs : régulation plus stricte, taxation, exigences de reporting.

Selon certaines analyses, les incertitudes autour de la réglementation peuvent peser fortement sur les ETF. Une modification des lois ou un durcissement des règles peut affecter la viabilité ou la structure des produits.

Contrairement aux idées reçues, les ETF Bitcoin à terme n’utilisent pas d’effet de levier par défaut. Ils suivent le prix du BTC via les contrats CME, sans amplifier les mouvements.

Le levier n’existe que sur des produits spécialisés dits leveraged ETF, beaucoup plus risqués et destinés aux traders avertis.

Liquidité limitée

Enfin, tous les ETF Bitcoin ne bénéficient pas de la même liquidité. Certains fonds, notamment ceux de niche, peuvent connaître des volumes d’échange faibles.

Ce qui augmente les écarts entre le prix d’achat et de vente (spread) et rend les transactions plus coûteuses, en particulier en période de stress.

Si un ETF est peu liquide, revendre rapidement une grande quantité de parts peut s’avérer difficile.

Quel est le meilleur ETF sur le Bitcoin ?

Choisir un ETF Bitcoin dépend de votre profil d’investisseur, de votre stratégie et de la plateforme utilisée. Voici quelques-uns des ETF les plus connus et populaires :

- Amundi Bitcoin UCITS ETF : premier ETF spot Bitcoin européen, éligible PEA sur certaines plateformes françaises.

- Melanion Bitcoin Equities UCITS ETF : plutôt orienté actions de sociétés exposées au Bitcoin, ce fonds combine une exposition indirecte au BTC avec un suivi de sociétés du secteur crypto.

- iShares Bitcoin Trust ETF (BTCX) BlackRock : disponible pour certains investisseurs européens via des brokers internationaux.

Le « meilleur » ETF dépendra donc de vos priorités : exposition directe au BTC, éligibilité PEA, frais de gestion ou liquidité. Pour un investisseur débutant, les ETF physiques spot comme Amundi offrent la simplicité et la transparence les plus adaptées.

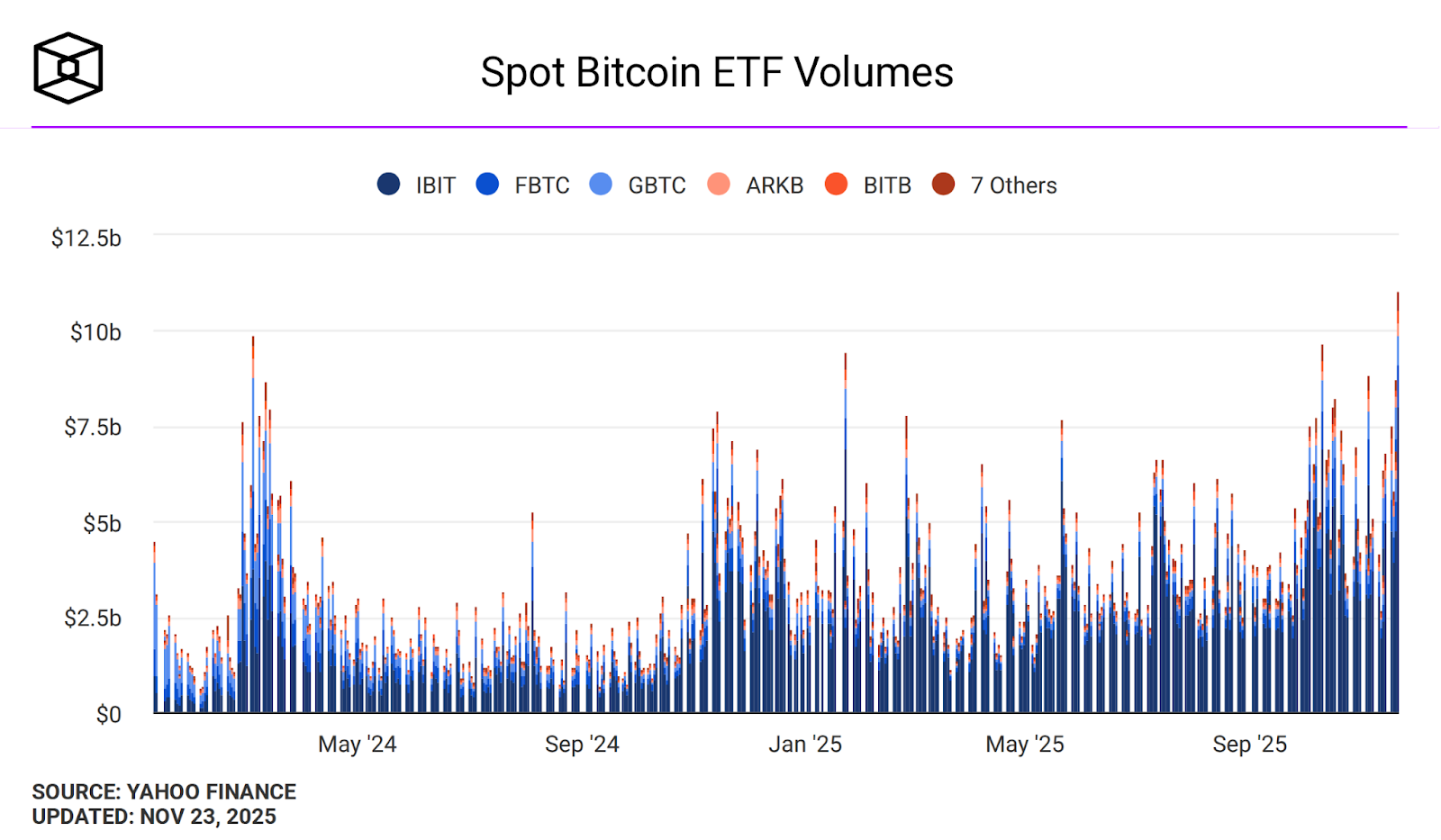

Performances et volume record des ETF Bitcoin

Depuis leur lancement en 2024 par la SEC US, les ETF Bitcoin ont connu une croissance spectaculaire. Le iShares Bitcoin Trust (IBIT) de BlackRock a atteint 70 milliards $ en seulement 341 jours, battant des records de vitesse.

Par ailleurs, l’ETF IBIT détient désormais plus de 700 000 BTC (soit ~ 60 milliards $ selon le cours), ce qui représente une part dominante du marché des ETF spot.

Du côté des flux, les ETF Bitcoin ont enregistré des entrées nettes de 673 millions $ en une seule journée, un record historique, avec l’IBIT de BlackRock en tête des investissements.

À plus grande échelle, le volume cumulé des ETF Bitcoin américains approche dorénavant 1 trillion $ en moins de 18 mois, un jalon inédit pour ce type de produit financier.

Ainsi, ces chiffres attirent un profil d’investissement institutionnel : des family offices, des gestionnaires de fortune et même certains fonds souverains commencent à allouer au BTC via ces ETF, séduits par la liquidité et la structure régulée.

Où acheter un ETF Bitcoin ?

XTB est un courtier en ligne bien établi, présent dans de nombreux pays européens et régulé (filiale française selon les règles de l’AMF).

Avec XTB, vous avez accès à plus de 1 800 ETF internationaux et européens, et vous pouvez investir sans commission jusqu’à 100 000 € par mois sur des ETF au comptant.

L’ouverture d’un compte est gratuite, tout comme les dépôts et les retraits. La plateforme propose également de suivre et de gérer vos investissements via une application mobile compatible Android et iOS.

Ce courtier offre aussi des ETF compatibles PEA, notamment via certains produits dérivés Bitcoin, ce qui ouvre une porte d’entrée intéressante pour les investisseurs français.

Comment acheter un ETF Bitcoin ? Tutoriel 2026

Investir dans un ETF Bitcoin avec le broker XTB est relativement simple si vous suivez les bonnes étapes.

Notre guide détaille tout ce que vous devez savoir pour acheter, suivre et gérer votre ETF Bitcoin.

Étape 1 : Ouvrir un compte chez XTB

- Allez sur le site de XTB et créez un compte

- Vérifiez votre identité (KYC) et déposez des fonds sur votre compte.

- Assurez-vous que votre devise de compte est bien celle que vous préférez pour éviter des frais de conversion

La plateforme XTB applique ~ 0,5 % de conversion si vous achetez des ETF libellés dans une autre devise.

Étape 2 : Trouver le bon ETF Bitcoin

- Utilisez l’outil « ETF Scanner » sur la plateforme XTB pour rechercher des ETF liés au Bitcoin.

- Comparez les ETF selon : les frais, la structure (spot ou futures), la liquidité, et votre stratégie d’investissement.

- Choisissez un ETF qui correspond à votre profil : par exemple, si vous êtes long terme, un ETF spot avec de faibles frais peut être préférable.

Étape 3 : Passer un ordre

Sur XTB, vous pouvez acheter des parts d’ETF de la même manière que des actions :

- Sélectionnez le nombre de parts ou le montant que vous souhaitez investir (XTB permet des montants flexibles / fractional selon certains ETF).

- Passez votre ordre : vous pouvez utiliser des ordres « au marché » ou « limités » selon votre stratégie.

Étape 4 : Surveiller votre position

Une fois l’achat effectué, suivez l’évolution de votre ETF via l’interface XTB : valorisation, historique des ordres, etc.

Si vous achetez dans une devise différente, surveillez également l’impact des conversions, puisque la valeur de l’ETF peut évoluer en fonction de la devise.

Conseils pour optimiser votre stratégie

Vous avez désormais investi dans un ETF Bitcoin et ouvert votre première position. Voici quelques conseils pour gérer votre exposition :

- Fractionnez vos achats (DCA) : investissez progressivement (mensuellement ou trimestriellement), cela permet de lisser l’impact de la volatilité du Bitcoin.

- Surveillez les frais : bien que XTB offre 0 % de commission pour les ETF jusqu’à 100 000 € de volume par mois, des frais peuvent apparaître au-delà.

- Diversifiez : ne mettez pas tout dans un seul ETF Bitcoin. Vous pouvez coupler avec des ETF « classiques » (actions, indices) ou d’autres actifs.

Nos conseils pour bien investir dans les ETF Bitcoin

Vous savez maintenant comment investir sur un ETF Bitcoin. Avant de cliquer pour acheter, quelques bonnes pratiques vous aideront à limiter les risques et à construire une stratégie durable.

1. Commencer petit et augmenter progressivement

Débutez avec une part modeste de votre épargne. Augmentez vos investissements au fur et à mesure que vous gagnez en confiance et en compréhension du produit.

2. Évaluer votre tolérance au risque

Mesurez combien de volatilité vous pouvez supporter sans paniquer. Si une chute de 20–30 % vous ferait vendre, adaptez votre allocation à un niveau plus sécurisé.

3. Suivre l’actualité crypto

Restez informé des mouvements majeurs du Bitcoin (BTC) et Ethereum (ETH) avec Coinspeaker, des décisions réglementaires et des flux d’ETF (inflows/outflows). Ces éléments influencent fortement la valorisation des ETF.

4. Diversifier, ne pas mettre tous ses œufs dans l’ETF BTC

Combinez l’ETF Bitcoin avec d’autres classes d’actifs : actions, obligations, ETF sectoriels. La diversification réduit le risque spécifique au Bitcoin.

5. Réévaluer périodiquement sa stratégie

Faites un point régulier, trimestriel ou semestriel : performance, frais, objectif financier. Ajustez votre exposition si vos objectifs ou votre situation changent.

6. Penser à la fiscalité dès le départ

Anticipez l’impact fiscal des ventes et conservez vos justificatifs. Une bonne tenue de dossiers évite des surprises lors de la déclaration.

7. Privilégier la régularité (DCA)

En investissant à intervalles fixes (mensuel, bimestriel), vous lissez le prix d’achat et réduisez le risque lié au timing du marché.

Conclusion : faut-il investir dans un ETF Bitcoin ?

Les ETF Bitcoin ont trouvé leur place dans le paysage financier, surtout depuis l’arrivée de géants comme iShares Bitcoin Trust de BlackRock ou encore le WisdomTree Physical Bitcoin en Europe.

Ces produits offrent une porte d’entrée plus classique vers le BTC, sans portefeuille crypto et au sein d’un cadre régulé.

C’est ce qui séduit aujourd’hui une partie des investisseurs qui veulent s’exposer au Bitcoin tout en restant dans leur écosystème boursier habituel.

Cela reste toutefois un actif volatil, et les ETF répliquent fidèlement ces mouvements. Ils ne conviennent pas à tout le monde, mais peuvent s’intégrer dans une stratégie long terme pour ceux qui acceptent la nature cyclique du marché.

Si vous envisagez de faire vos premiers pas, des plateformes comme XTB permettent d’accéder simplement aux ETF Bitcoin les plus populaires, tout en gardant un environnement transparent et intuitif.

Tout savoir sur les ETF Bitcoin en 2026

Qu’est-ce qu’un ETF Bitcoin ?

ETF Bitcoin ou Bitcoin direct : quelle différence ?

Peut-on acheter un ETF Bitcoin en France ?

Où acheter un ETF Bitcoin ?

Comment acheter un ETF Bitcoin ?

Quel est le meilleur ETF Bitcoin ?

Existe-t-il un ETF qui détient réellement du Bitcoin ?

Quels sont les risques d’un ETF Bitcoin ?

Les ETF Bitcoin sont-ils imposés en France ?

Lorsqu’on s’intéresse au trading multi-actifs, un PrimeXBT avis fiable nous aide à comprendre ce que propose réellemen...

Dans ce Gemini Crypto avis, nous nous intéressons à une plateforme crypto qui mise avant tout sur la sécurité et la transparence. ...

22 mins

22 mins

Alexandre Asselin

, 81 postsPassionné par les cryptos, le Web3 et tout ce qui touche à l’innovation décentralisée, j’écris sur ces sujets depuis plusieurs années avec clarté et curiosité. Mon objectif est simple, rendre l’info accessible, que ce soit à travers des actus, des guides ou des analyses pointues. À côté, je suis accro au café, aux jeux de stratégie… toujours à l’affût du prochain sujet qui pourrait faire basculer le marché crypto.